Recettes

>

Voir les graphiques (3)

La commune de Nice bénéficie d’un niveau de richesse élevé en comparaison des communes semblables (la strate des communes de plus de 100 000 habitants appartenant à un groupement à taxe professionnelle unique). Les recettes de fonctionnement s’élèvent ainsi à 1 722 € par habitant à Nice en 2012 contre 1 419 € pour la moyenne de la strate, soit 21 % de plus.

Les recettes de fonctionnement en euros par habitant ont augmenté au même rythme que la moyenne de la strate entre 2008 et 2012 (+ 4,8 %). Elles s’élèvent au total à 593 M€ en 2012. Au sein des produits de fonctionnement, les recettes de fiscalité directe en provenance des ménages ont crû de 27 % sur la dernière mandature en raison notamment de la hausse des taux d’imposition décidée en 2009 et de la progression spontanée des bases fiscales de la ville.

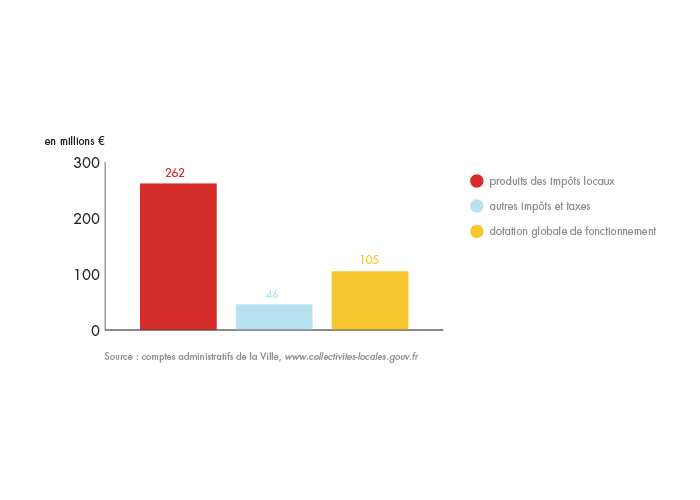

Principales recettes de fonctionnement en 2012

Principales recettes de fonctionnement en 2012

2 graphiques

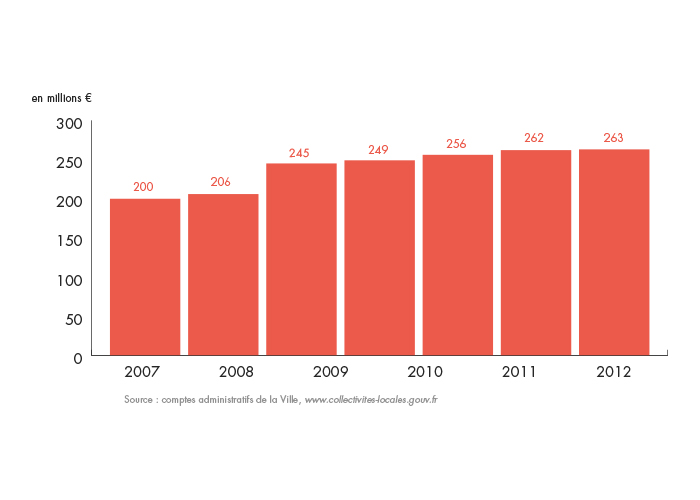

Les recettes de la fiscalité directe ont progressé de 27 % entre 2008 et 2012 en raison d’une augmentation des taux d’imposition en 2009 et de la progression spontanée des bases fiscales.

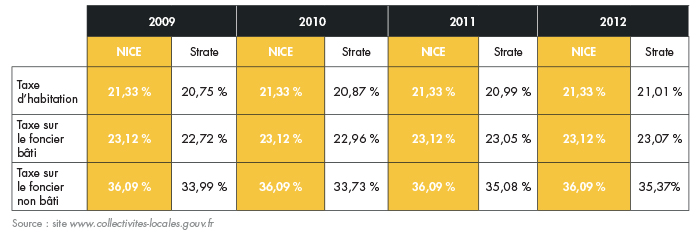

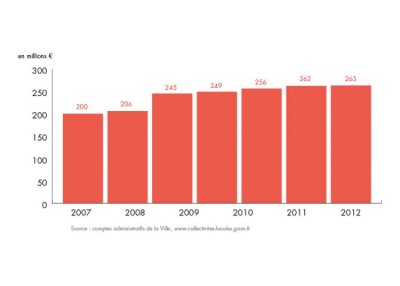

La fiscalité de la ville de Nice repose principalement sur trois impôts : la taxe d’habitation (TH), et les deux taxes foncières : la taxe sur le foncier bâti (TFB) et la taxe sur le foncier non bâti (TFNB). Le produit total s’élève à 262 M€ en 2012. Depuis 2002, la taxe professionnelle unique (devenue en 2011 la contribution économique territoriale) est perçue intégralement par Nice Côté d’Azur, l’établissement public de coopération intercommunale.

Evolution du produit de la fiscalité directe locale (2007-2013)

Pour la commune, les recettes de fiscalité directe (TH, TFPB, TFNB) ont augmenté de 27 % entre 2008 et 2012, soit une hausse de 56 M€. Cette augmentation s’explique pour moitié environ par un « effet taux » (hausse des taux d’imposition) et pour moitié par un « effet base » (augmentation de la masse taxable). En 2009, la ville a en effet utilisé le levier fiscal en augmentant de 14,8 % le taux des taxes de fiscalité directe touchant les ménages (TH, TFPB, TFNB). Cette augmentation de la pression fiscale se lit clairement dans le surcroît de recettes de 18,6 % enregistré entre 2008 et 2009. En outre, et malgré la stabilité des taux d’imposition, les recettes fiscales ont continué à progresser de 2009 à 2012 en raison de la progression spontanée des bases fiscales.

Evolution des taux de la fiscalité directe locale (2009-2012)

En plus des ressources de la fiscalité directe, la commune perçoit des recettes de fiscalité indirecte, telles que la taxe additionnelle aux droits de mutation (dont le produit est estimé à 20 M€ en 2013 dans le budget primitifBudget primitif Budget voté par le conseil municipal (ou tout autre assemblée délibérante de collectivités) en début d'exercice. Il fixe le montant des enveloppes de crédits permettant d'engager les dépenses pendant la durée de l'exercice. Il détermine aussi les recettes attendues, notamment les impôts locaux. C’est l’équivalent pour les communes de la loi de finances pour l’État. ), la taxe sur l’électricité (produit estimé à 6,6 M€ en 2013), la taxe sur le produit des jeux dans les casinos (produit estimé à 6,0 M€ en 2013) ou encore la taxe de séjour (produit estimé à 4,1 M€ en 2012).

Evolution du produit de la fiscalité directe locale (2007-2013)

Evolution des taux de la fiscalité directe locale (2009-2012)

La contribution de taxe d’habitation et de taxe foncière payée par un contribuable est difficile à reconstituer. Elle dépend notamment de l’évolution de la valeur théorique du logement (valeur locativeValeur locative La valeur locative cadastrale est une estimation par le cadastre de la valeur théorique des locaux occupés par les ménages ou les entreprises. Il s’agit de la base fiscale de la plupart des impositions locales à laquelle est appliqué un taux d’imposition. Les valeurs locatives sont critiquées pour leur caractère obsolète et le Gouvernement a annoncé une prochaine révision de leur valeur pour mieux refléter la réalité du marché locatif local. brute) et des modifications des taux d’imposition décidées par les collectivités locales. Le forum pour la gestion des villes (Observatoire SFL – Forum) a cherché à estimer le montant de taxe d’habitation et de taxe foncière payée en 2013 à la ville, au groupement intercommunal et à l’Etat par un contribuable type (couple avec 2 enfants habitant un logement dont la valeur locativeValeur locative La valeur locative cadastrale est une estimation par le cadastre de la valeur théorique des locaux occupés par les ménages ou les entreprises. Il s’agit de la base fiscale de la plupart des impositions locales à laquelle est appliqué un taux d’imposition. Les valeurs locatives sont critiquées pour leur caractère obsolète et le Gouvernement a annoncé une prochaine révision de leur valeur pour mieux refléter la réalité du marché locatif local. est égale à 1,5 fois la valeur moyenne des logements de la commune).

Ainsi pour un contribuable type à Nice, la contribution moyenne de taxe d’habitation était de 1 022 €, soit une hausse de 1,8 % par rapport à 2012 et une hausse de 4,2 % par an en moyenne de 2007 à 2013. Pour la taxe foncière sur le foncier bâti, la contribution moyenne d’un contribuable type à Nice était de 993 €, soit une hausse de 1,8 % par rapport à 2012 et une hausse de 3,9 % par an en moyenne entre 2007 et 2013.

Les contributions moyennes au titre de la taxe d’habitation et de la taxe foncière ont ainsi progressé entre 2007 et 2013 à un rythme plus rapide à Nice que pour la médiane des autres grandes collectivités retenues par l’étude du forum pour la gestion des villes.

La principale dotation de l’Etat est la dotation globale de fonctionnement (DGF). Elle s’élève à 103,5 M€ en 2013, soit une diminution d’environ 4 M€ par rapport à 2008 (- 3,6 %). Rapportée à l’habitant, la somme que verse l’Etat au titre de la DGF demeure cependant à Nice supérieure de 12 % (304 € par habitant) à la moyenne de la strate (272 € par habitant).

Les lois de finances pour 2011, 2012 et 2013 ont prévu un gel des concours financiers de l’Etat. Au sein ces concours financiers, la priorité est donnée au renforcement de la péréquation. Les collectivités ne peuvent plus compter sur des dotationsDotations L’État verse aux collectivités territoriales, dont les communes, plusieurs dotations. Ce sont des transferts financiers de l’État vers les communes, représentant la deuxième ressource financière des communes après les impôts locaux. Elles comprennent principalement la dotation globale de fonctionnement, créée en 1979 pour contribuer au financement des dépenses courantes des villes, les dotations d’équipement et des dotations spéciales. L’État a décidé un gel puis une baisse de ces dotations à compter de 2014, dans le cadre de sa politique d’économies budgétaires. dynamiques de l’Etat pour financer une partie de leurs budgets.

Enfin, les produits liés à l’activité des services et à l’exploitation du domaine devraient s’élever à 30,8 M€ en 2013. Il s’agit entre autres des redevances demandées aux usagers des services municipaux.